米国の株式トークン化分野が活況を呈しており、Robinhoodが独自のLayer 2を構築して先陣を切る計画であると報じられています。

米ドルステーブルコインが市場で注目を集めるにつれて、暗号資産内外の企業はすでに米国株を次のターゲットとして見始めています。

5月末、米国の暗号資産取引所Krakenは、米国以外の顧客向けにトークン化された人気米国株の提供を発表しました。6月18日には、Coinbaseの最高法務責任者であるポール・グルワル氏が、同社が「トークン化された株式」サービスの開始についてSECの承認を求めていることを明らかにしました。

米国株のトークン化は、徐々に明白なビジネスになりつつあります。

そして今、このビジネスには新たなプレーヤーが加わるかもしれません。それは、有名な米国のインターネット証券会社であり、「個人投資家の義勇軍」であり、ウォール街打倒運動の重要な力であるRobinhoodです。

以前、Robinhoodの2人の情報筋がブルームバーグに、ヨーロッパの個人投資家が米国株を取引できるブロックチェーンベースのプラットフォームを開発していることを明らかにしました。

情報筋によると、このプラットフォームの技術選定はArbitrumまたはSolanaになる可能性があり、具体的な提携先はまだ検討中で、プロトコルはまだ最終決定されていません。

このニュースからは、少なくとも2つの意味を読み取ることができます。

1つ目は、Robinhoodがヨーロッパのユーザーが米国株を取引できるこの新しいプラットフォームに、Arbitrum L2をブロックチェーン取引の基盤層として直接統合することです。

2つ目は、より可能性が高いのは、RobinhoodがArbitrumのArbitrum Chains機能を利用して、Arbitrumの技術スタック(Rollupプロトコル、EVM互換性など)に基づいて、独自の専用L2チェーンを開発する計画であるということです。

最終的にどちらの状況になるにせよ、市場のセンチメントはすでに動いています。

これは、Robinhoodが米国株のトークン化ビジネスのために、自ら専用L2を構築し、その業務のオンチェーン決済と専門的な処理をより容易にすることを示唆しています。

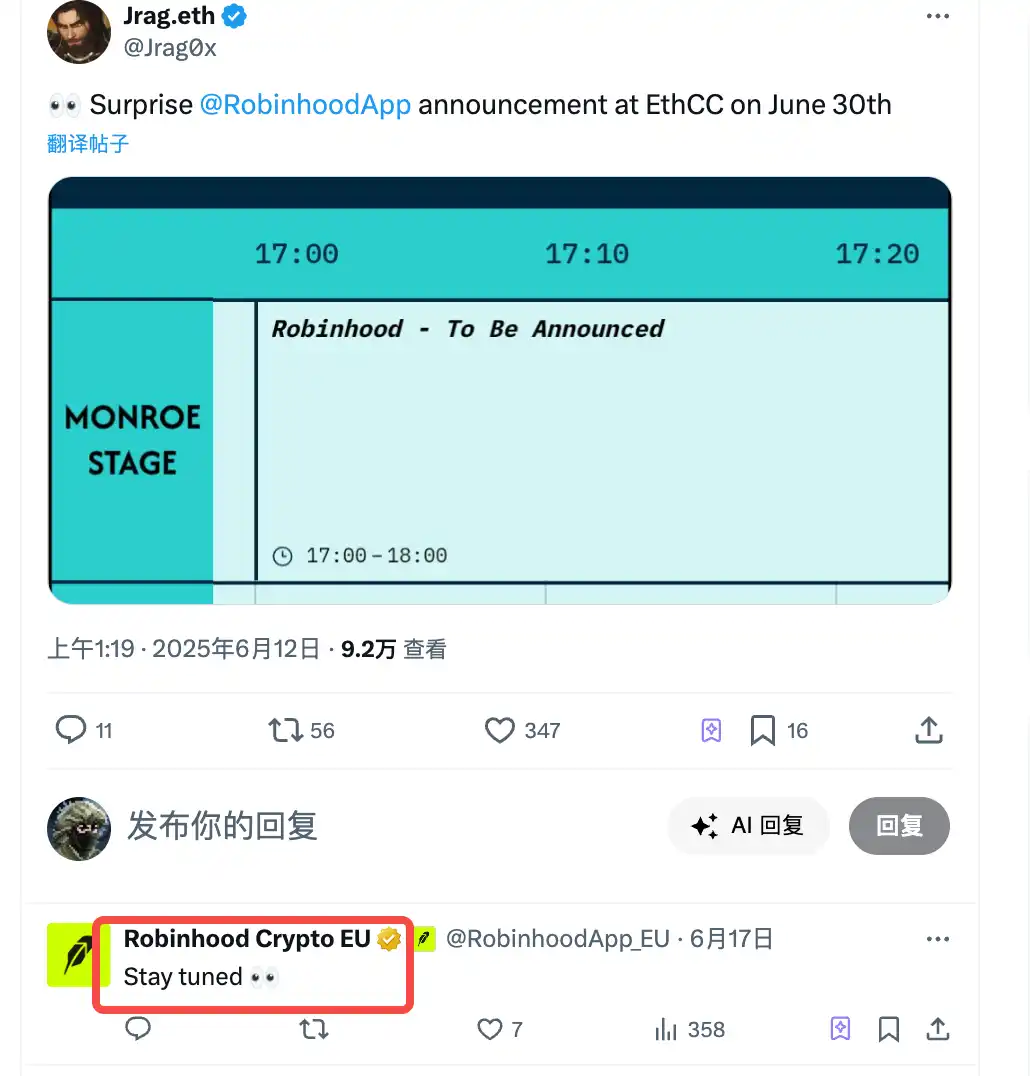

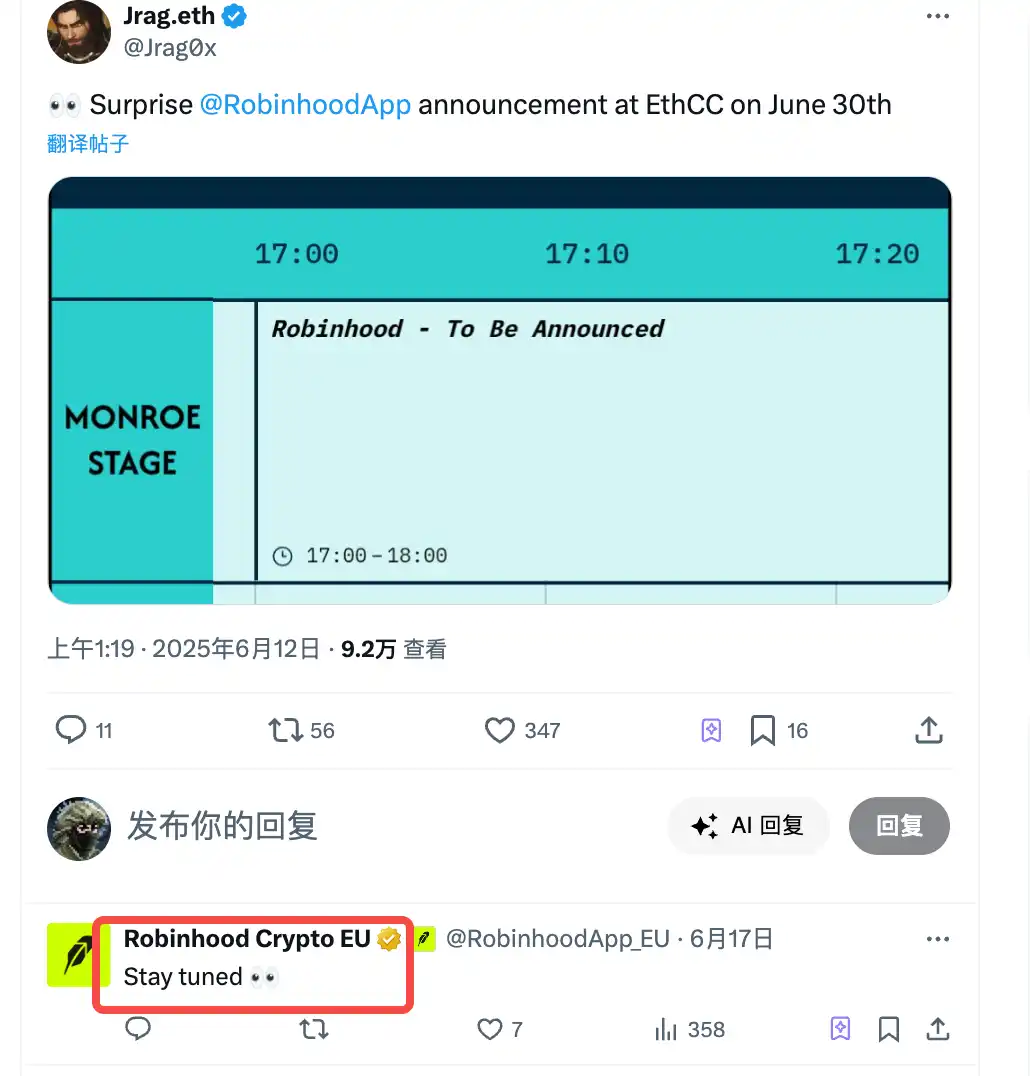

30日に開催されるフランスのカンヌEthCCで、Robinhoodは現地時間17:00(北京時間23:00)に重要な発表を行う予定であり、これもL2の独自構築と米国株のトークン化ビジネスに関連しているのではないかと憶測を呼んでいます。

同時に、Arbitrumを支援する企業Offchain Labsの最高戦略責任者であるA.J. Warnerも会議に参加するため、同時発表への期待感が高まっています。

最近価格がやや低迷していた$ARBは、24時間で一時20%を超える上昇を見せ、暗号資産の上昇率ランキングで上位にランクインしました。

さらに示唆的なのは、RobinhoodヨーロッパのXアカウントが、会議のアジェンダに関する議論スレッドに「Stay tuned」とコメントしたことです。ブルームバーグが報じたヨーロッパ地域への米国株取引提供のニュースと合わせると、この機能の発表の可能性が高まります。

すべては予測可能

Robinhoodの米国株トークン化の構想は、突発的な思いつきではありません。

今年の1月、同社のCEOであるVlad Tenevは、米国の現行法規制を批判し、米国が証券型トークンの登録に明確な枠組みとルールを提供しておらず、トークン化された商品の普及を妨げていると述べました。

また、3月のポッドキャストでは、Tenevは非常に率直に「現在、海外にいる場合、米国企業に投資することは非常に困難です」と述べています。

これは、米国株の動向に関心を持ちながらも、米国に居住していない投資家の痛いところを突いています。彼らは、米国株をよりスムーズに取引する方法を切実に必要としています。

同時に、Tenevは当時、証券のトークン化を検討しているとも述べ、これはデジタル資産を金融システムに統合するためのより広範な推進の一部になると指摘しました。

今にして思えば、道を開く兆候はすべて予測可能でした。

現在、RobinhoodのEU地域の顧客は暗号資産のみを取引できますが、同社は先月リトアニアでブローカーライセンスを取得し、EUで株式取引などの投資サービスを提供できるようになりました。

さらに、Robinhoodは昨年6月、暗号資産取引所Bitstampの買収契約を締結しました。取引完了後、RobinhoodはBitstampのMiFID多国間取引施設(MiFID)ライセンスを使用して、暗号資産関連のデリバティブを提供できるようになります。

ライセンスを取得し、法規制を遵守したので、あとは実装レベルでどのチェーンを選択するかを検討する必要があります。

なぜArbitrumである可能性が高いのか?

技術的な観点から見ると、Arbitrumは完全にEVM互換のL2ソリューションです。これは、Robinhoodが既存のEthereumスマートコントラクトと開発ツールを、技術スタックを大幅に変更することなくシームレスに移行できることを意味します。

EVMの互換性は、Robinhoodなどの大規模な金融テクノロジー企業が迅速にチェーンに移行するための鍵と言えます。Ethereumの広範な開発者コミュニティと既存のインフラストラクチャを利用できるのであれば、誰がそれを無視するでしょうか?

さらに詳しく見ると、ArbitrumのOptimistic Rollup技術は、取引の確認時間とコストのバランスを取っています。対照的に、ZK Rollupはコストが高く、取引の確認時間が比較的遅くなります。Robinhoodは、大規模なユーザー取引を処理する必要があるプラットフォームとして、Arbitrumの成熟した技術と低い開発ハードルを優先する可能性が高くなります。

一方、ビジネスの観点から見ると、この選択はCoinbaseを避けることにもなります。

BaseはCoinbaseが立ち上げたL2であり、同じOP技術スタックですが、Robinhoodは主要事業でCoinbaseと競合しているため、Base上で米国株のトークン化事業を展開する可能性は低いでしょう。

ArbitrumはカスタムL2チェーン(Arbitrum Chains)のオプションを提供しており、これによりRobinhoodはBaseと差別化を図ることができます。

見落としているかもしれない情報として、RobinhoodとArbitrumは実際には協力経験があります。

2024年のETHDenverで、RobinhoodはArbitrumとの提携を発表し、ユーザーがRobinhood Walletを通じてArbitrumにアクセスするプロセスを簡素化しました。

これは、両者がすでに技術統合と戦略的提携の基盤を持っていることを示しており、Robinhoodはこの協力関係を継続し、Arbitrumの既存の技術サポートとブランド効果を利用して事業をさらに拡大する可能性があります。

Baseを模倣し、Baseと区別する

RobinhoodがArbitrumを使用して独自のL2を構築するというニュースはまだ公式に確認されていませんが、すでに暗号資産コミュニティで広範な議論を引き起こしています。

最も鋭い意見は、この戦略がBaseの単純な模倣であると考えています。

BaseはCoinbaseによって立ち上げられ、オープンな戦略を採用し、外部の開発者を招待してDAppを構築し、それによってエコシステムを拡大し、ユーザーと資産を引き付けます。Baseの成功は、このオープンなエコシステム(たとえば、Aerodrome、Uniswapなどのプロジェクトがその上に移行または構築されたこと)に一部起因しています。

RobinhoodもArbitrumベースのL2を構築し、外部の開発者に開放してエコシステムを拡大し、より多くの現実資産をチェーンに載せるユースケースを生み出す場合、技術スタックは異なりますが、これはBaseのビジネス戦略と非常に似ています。

見た目上、このような「模倣」の印象を与えやすいのは、遅延性です。

Coinbaseが2023年末にBaseを立ち上げたことを忘れないでください。RobinhoodがArbitrum L2計画を発表したのはつい最近です。この時間差により、Robinhoodの行動はBaseの成功に対する「追随」反応のように見え、独創的な戦略とは見えません。

従来のビジネス分野では、金融テクノロジー企業は通常、検証済みのモデルをコピーする傾向があり、確かにそれがより安全な戦略です。しかし、Baseを模倣するということは、RobinhoodがCoinbaseと直接競争することを意味し、CoinbaseはBaseを通じて先行者利益を確立しています。Robinhoodが追い越すためには、より多くのリソースと労力を投入する必要があります。

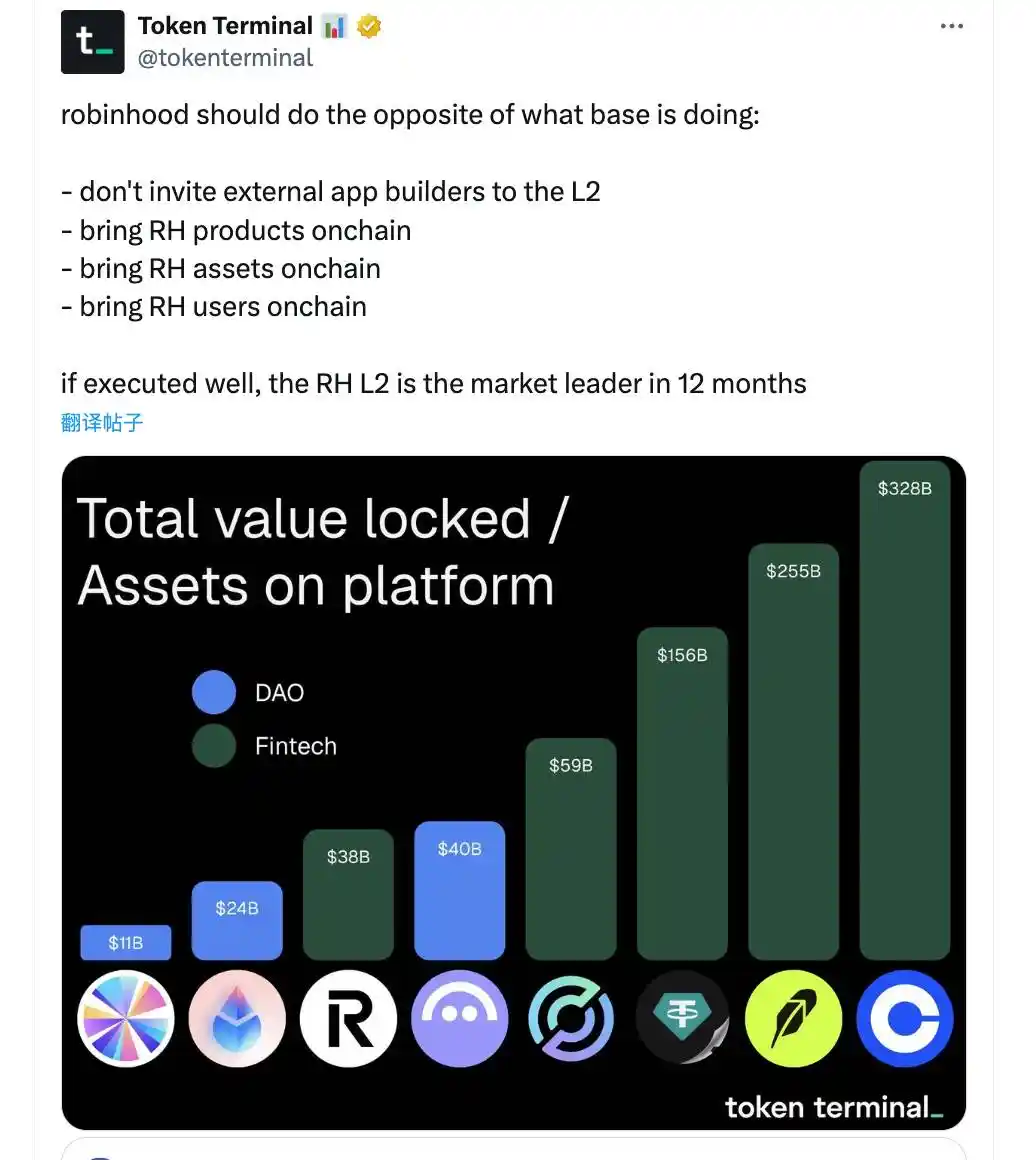

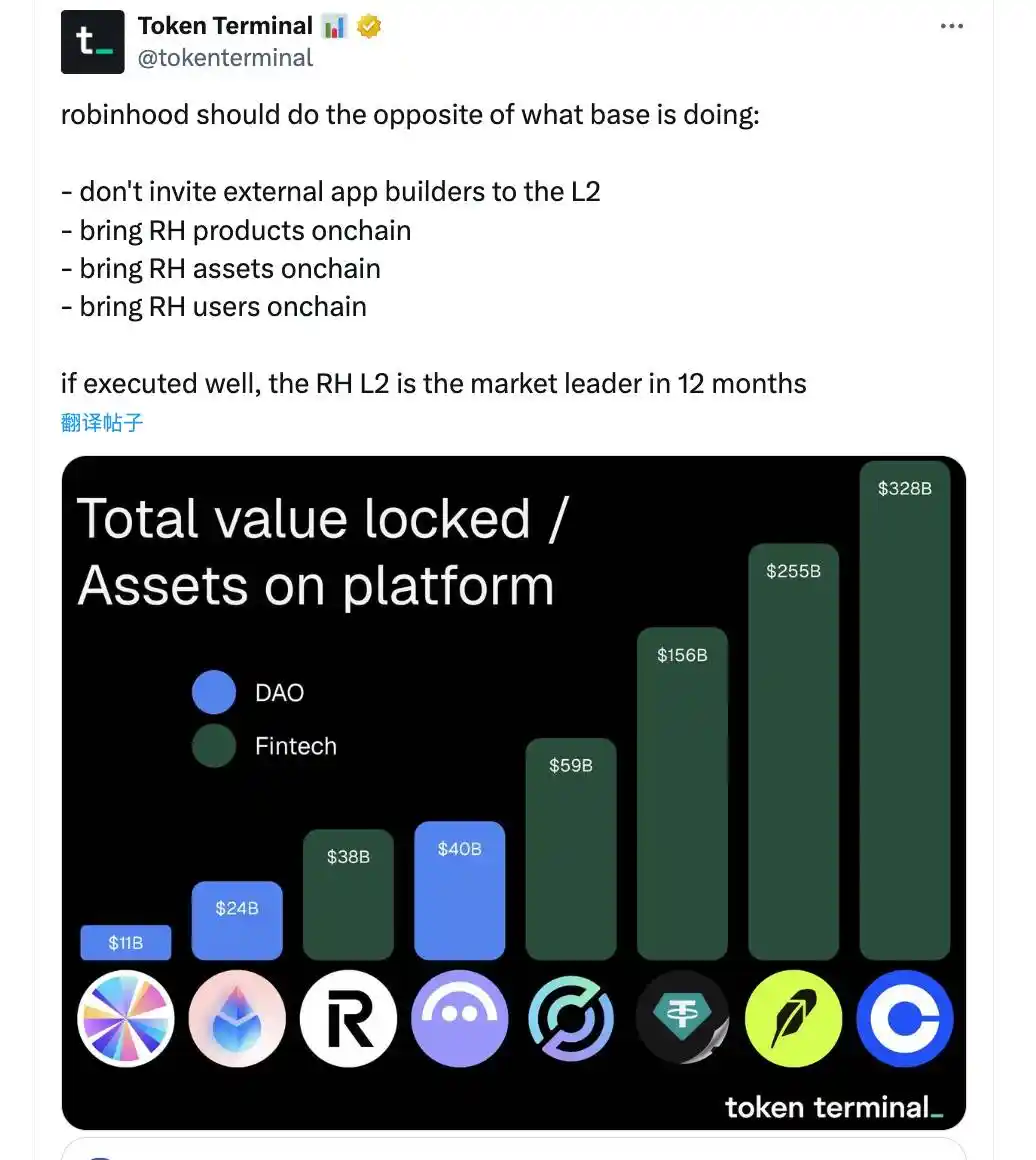

有名なデータプラットフォームToken Terminalも、Robinhoodに「明確な道」を示しました。その核心は、インターネット証券会社としての自社の強みを拡大し、Baseとは逆の「閉鎖的なエコシステム」路線を歩むことです。

外部のアプリケーション開発者をL2に招待するのではなく、Robinhoodの既存の金融商品(たとえば、取引または投資ツール)、資産、およびユーザーをすべてチェーンに移行し、ユーザーが従来の集中型システムに依存するのではなく、チェーン上で直接操作できるようにします。

このアイデアはよりCrypto Nativeであり、Robinhoodの既存の顧客ストックと純粋なオンチェーンのプレイスタイルを組み合わせたものですが、より過激なアプローチはより大きな抵抗を意味し、Robinhoodがこの経路をたどるとは限りません。

Robinhoodから離れてEthereumエコシステム全体を観察すると、Ethereum L2の分裂がさらに深刻になるという意見もあります。

Ethereum L1は、すでにL2が林立するエコシステムの現状において、多くのアクティブな権利を失っており、パフォーマンスが良いかどうかは二の次であり、より重要なのは完全な周辺化とパイプライン化です。専門的なL2を構築するのは簡単ですが、Ethereumの勢いを取り戻すのは困難です。

最終的にRobinhoodがどのように選択するかは、今日のETHccの後にわかるかもしれません。

米国の株式トークン化分野が活況を呈しており、Robinhoodが独自のLayer 2を構築して先陣を切る計画であると報じられています。

米ドルステーブルコインが市場で注目を集めるにつれて、暗号資産内外の企業はすでに米国株を次のターゲットとして見始めています。

5月末、米国の暗号資産取引所Krakenは、米国以外の顧客向けにトークン化された人気米国株の提供を発表しました。6月18日には、Coinbaseの最高法務責任者であるポール・グルワル氏が、同社が「トークン化された株式」サービスの開始についてSECの承認を求めていることを明らかにしました。

米国株のトークン化は、徐々に明白なビジネスになりつつあります。

そして今、このビジネスには新たなプレーヤーが加わるかもしれません。それは、有名な米国のインターネット証券会社であり、「個人投資家の義勇軍」であり、ウォール街打倒運動の重要な力であるRobinhoodです。

以前、Robinhoodの2人の情報筋がブルームバーグに、ヨーロッパの個人投資家が米国株を取引できるブロックチェーンベースのプラットフォームを開発していることを明らかにしました。

情報筋によると、このプラットフォームの技術選定はArbitrumまたはSolanaになる可能性があり、具体的な提携先はまだ検討中で、プロトコルはまだ最終決定されていません。

このニュースからは、少なくとも2つの意味を読み取ることができます。

1つ目は、Robinhoodがヨーロッパのユーザーが米国株を取引できるこの新しいプラットフォームに、Arbitrum L2をブロックチェーン取引の基盤層として直接統合することです。

2つ目は、より可能性が高いのは、RobinhoodがArbitrumのArbitrum Chains機能を利用して、Arbitrumの技術スタック(Rollupプロトコル、EVM互換性など)に基づいて、独自の専用L2チェーンを開発する計画であるということです。

最終的にどちらの状況になるにせよ、市場のセンチメントはすでに動いています。

これは、Robinhoodが米国株のトークン化ビジネスのために、自ら専用L2を構築し、その業務のオンチェーン決済と専門的な処理をより容易にすることを示唆しています。

30日に開催されるフランスのカンヌEthCCで、Robinhoodは現地時間17:00(北京時間23:00)に重要な発表を行う予定であり、これもL2の独自構築と米国株のトークン化ビジネスに関連しているのではないかと憶測を呼んでいます。

同時に、Arbitrumを支援する企業Offchain Labsの最高戦略責任者であるA.J. Warnerも会議に参加するため、同時発表への期待感が高まっています。

最近価格がやや低迷していたARBは、24時間で一時20%を超える上昇を見せ、暗号資産の上昇率ランキングで上位にランクインしました。

さらに示唆的なのは、RobinhoodヨーロッパのXアカウントが、会議のアジェンダに関する議論スレッドに「Stay tuned」とコメントしたことです。ブルームバーグが報じたヨーロッパ地域への米国株取引提供のニュースと合わせると、この機能の発表の可能性が高まります。

すべては予測可能

Robinhoodの米国株トークン化の構想は、突発的な思いつきではありません。

今年の1月、同社のCEOであるVlad Tenevは、米国の現行法規制を批判し、米国が証券型トークンの登録に明確な枠組みとルールを提供しておらず、トークン化された商品の普及を妨げていると述べました。

また、3月のポッドキャストでは、Tenevは非常に率直に「現在、海外にいる場合、米国企業に投資することは非常に困難です」と述べています。

これは、米国株の動向に関心を持ちながらも、米国に居住していない投資家の痛いところを突いています。彼らは、米国株をよりスムーズに取引する方法を切実に必要としています。

同時に、Tenevは当時、証券のトークン化を検討しているとも述べ、これはデジタル資産を金融システムに統合するためのより広範な推進の一部になると指摘しました。

今にして思えば、道を開く兆候はすべて予測可能でした。

現在、RobinhoodのEU地域の顧客は暗号資産のみを取引できますが、同社は先月リトアニアでブローカーライセンスを取得し、EUで株式取引などの投資サービスを提供できるようになりました。

さらに、Robinhoodは昨年6月、暗号資産取引所Bitstampの買収契約を締結しました。取引完了後、RobinhoodはBitstampのMiFID多国間取引施設(MiFID)ライセンスを使用して、暗号資産関連のデリバティブを提供できるようになります。

ライセンスを取得し、法規制を遵守したので、あとは実装レベルでどのチェーンを選択するかを検討する必要があります。

なぜArbitrumである可能性が高いのか?

技術的な観点から見ると、Arbitrumは完全にEVM互換のL2ソリューションです。これは、Robinhoodが既存のEthereumスマートコントラクトと開発ツールを、技術スタックを大幅に変更することなくシームレスに移行できることを意味します。

EVMの互換性は、Robinhoodなどの大規模な金融テクノロジー企業が迅速にチェーンに移行するための鍵と言えます。Ethereumの広範な開発者コミュニティと既存のインフラストラクチャを利用できるのであれば、誰がそれを無視するでしょうか?

さらに詳しく見ると、ArbitrumのOptimistic Rollup技術は、取引の確認時間とコストのバランスを取っています。対照的に、ZK Rollupはコストが高く、取引の確認時間が比較的遅くなります。Robinhoodは、大規模なユーザー取引を処理する必要があるプラットフォームとして、Arbitrumの成熟した技術と低い開発ハードルを優先する可能性が高くなります。

一方、ビジネスの観点から見ると、この選択はCoinbaseを避けることにもなります。

BaseはCoinbaseが立ち上げたL2であり、同じOP技術スタックですが、Robinhoodは主要事業でCoinbaseと競合しているため、Base上で米国株のトークン化事業を展開する可能性は低いでしょう。

ArbitrumはカスタムL2チェーン(Arbitrum Chains)のオプションを提供しており、これによりRobinhoodはBaseと差別化を図ることができます。

見落としているかもしれない情報として、RobinhoodとArbitrumは実際には協力経験があります。

2024年のETHDenverで、RobinhoodはArbitrumとの提携を発表し、ユーザーがRobinhood Walletを通じてArbitrumにアクセスするプロセスを簡素化しました。

これは、両者がすでに技術統合と戦略的提携の基盤を持っていることを示しており、Robinhoodはこの協力関係を継続し、Arbitrumの既存の技術サポートとブランド効果を利用して事業をさらに拡大する可能性があります。

Baseを模倣し、Baseと区別する

RobinhoodがArbitrumを使用して独自のL2を構築するというニュースはまだ公式に確認されていませんが、すでに暗号資産コミュニティで広範な議論を引き起こしています。

最も鋭い意見は、この戦略がBaseの単純な模倣であると考えています。

BaseはCoinbaseによって立ち上げられ、オープンな戦略を採用し、外部の開発者を招待してDAppを構築し、それによってエコシステムを拡大し、ユーザーと資産を引き付けます。Baseの成功は、このオープンなエコシステム(たとえば、Aerodrome、Uniswapなどのプロジェクトがその上に移行または構築されたこと)に一部起因しています。

RobinhoodもArbitrumベースのL2を構築し、外部の開発者に開放してエコシステムを拡大し、より多くの現実資産をチェーンに載せるユースケースを生み出す場合、技術スタックは異なりますが、これはBaseのビジネス戦略と非常に似ています。

見た目上、このような「模倣」の印象を与えやすいのは、遅延性です。

Coinbaseが2023年末にBaseを立ち上げたことを忘れないでください。RobinhoodがArbitrum L2計画を発表したのはつい最近です。この時間差により、Robinhoodの行動はBaseの成功に対する「追随」反応のように見え、独創的な戦略とは見えません。

従来のビジネス分野では、金融テクノロジー企業は通常、検証済みのモデルをコピーする傾向があり、確かにそれがより安全な戦略です。しかし、Baseを模倣するということは、RobinhoodがCoinbaseと直接競争することを意味し、CoinbaseはBaseを通じて先行者利益を確立しています。Robinhoodが追い越すためには、より多くのリソースと労力を投入する必要があります。

有名なデータプラットフォームToken Terminalも、Robinhoodに「明確な道」を示しました。その核心は、インターネット証券会社としての自社の強みを拡大し、Baseとは逆の「閉鎖的なエコシステム」路線を歩むことです。

外部のアプリケーション開発者をL2に招待するのではなく、Robinhoodの既存の金融商品(たとえば、取引または投資ツール)、資産、およびユーザーをすべてチェーンに移行し、ユーザーが従来の集中型システムに依存するのではなく、チェーン上で直接操作できるようにします。

このアイデアはよりCrypto Nativeであり、Robinhoodの既存の顧客ストックと純粋なオンチェーンのプレイスタイルを組み合わせたものですが、より過激なアプローチはより大きな抵抗を意味し、Robinhoodがこの経路をたどるとは限りません。

Robinhoodから離れてEthereumエコシステム全体を観察すると、Ethereum L2の分裂がさらに深刻になるという意見もあります。

Ethereum L1は、すでにL2が林立するエコシステムの現状において、多くのアクティブな権利を失っており、パフォーマンスが良いかどうかは二の次であり、より重要なのは完全な周辺化とパイプライン化です。専門的なL2を構築するのは簡単ですが、Ethereumの勢いを取り戻すのは困難です。

最終的にRobinhoodがどのように選択するかは、今日のETHccの後にわかるかもしれません。

00:00

00:00