結論

$Frax Finance 是一個以去中心化穩定幣爲中心的全棧 DeFi 協議,涵蓋 RWA、借貸、LSD 等多個領域。 2024年,它建立了自己的Layer2,並將其穩定幣的抵押比例提高到100%,實現了全額抵押。該協議的目標是將 $FRAX 穩定幣整合到整個生態系統中,並通過其全面的 DeFi 產品向外擴展。從業務潛力來看,RWA業務的增長在熊市期間支撐協議流動性,而AMO在牛市期間發揮着舉足輕重的作用。 Layer2是提高$Frax整體項目估值的關鍵因素。

聖盃

去中心化穩定幣面臨着資本效率、去中心化和價格穩定的不可能三難,不斷尋求平衡在這三個因素中,這是一個難以實現但令人嚮往的目標。

USDT 和 USDC 在資本效率和價格穩定性方面尤其出色,從而導致其巨大的市值和廣泛的採用。然而,它們在去中心化方面是高度中心化的。

DAI 作爲最古老的去中心化穩定幣,最初通過主要以 ETH 抵押和超額抵押來鑄造穩定幣,在去中心化方面表現出色。然而,過高的抵押率會犧牲資本效率,導致與中心化穩定幣相比,採用率較低,市值也較小。後來,DAI 逐漸接受中心化資產作爲抵押品,犧牲去中心化來換取不斷增長的市值。

UST 是最具爭議性的去中心化穩定幣,在保留去中心化的同時實現了最大的資本效率。一度達到僅次於USDT和USDC的市值。然而,其激進的策略有時會導致極端情況,導致穩定幣的價格失控。

因此,時至今日,“完美”的去中心化穩定幣尚未出現,成爲“聖物”。建設者孜孜不倦追求的“聖盃”。

> ### 背景分析

$Frax Finance 是一個以去中心化穩定幣爲中心的全棧協議。從部分抵押的算法穩定幣開始,逐步過渡到完全抵押,同時最大限度地利用資本效率。它橫向擴展到多個領域,最終形成一個由穩定幣驅動的矩陣式全棧 DeFi 協議。它也是現存時間最長的部分抵押穩定幣。

其旗艦產品包括:

- $FRAX 穩定幣:一種去中心化的與美元掛鉤的穩定幣。

- FPI :抗通脹的穩定幣,以一籃子商品爲標價。

- frxETH:LSD

- Fraxlend:借貸平臺。

- Fraxswap:時間加權去中心化交易所。

- Fraxferry:跨鏈轉賬。

- FXS & veFXS:治理模塊。

- AMO:用於公開市場操作的算法市場操作控制器。< /li>

- $Frax Bond - 債券

- RWA - 現實世界資產

- $Frax Chain - Layer2

$Frax 經歷了三大變革自推出以來的版本:v1、v2 和 v3。與市場上許多其他協議不同,$Frax的每個版本不僅代表着功能升級,還代表着重大的戰略調整。錯過任何一個版本都可能導致對 $Frax 的完全不同的理解。

- $Frax v1:它推出的目標是成爲一種算法穩定幣,使用“分數算法”逐漸減少

- $Frax v2:策略性地放棄了算法穩定幣逐步降低抵押率的做法,轉向提高抵押率至全額支持。開發AMO進入Curve大戰,爭奪鏈上流動性治理資源,推出frxETH進入以太坊流動性質押賽道LSD。

- $Frax v3:引入現實世界資產(RWA)並繼續利用AMO 維持鏈上和鏈下的流動性。

> ### 業務分析

本文將從$Frax即將發佈的最新版本v3開始,對$Frax Finance堆棧的每一個產品進行一一分析和整理,揭示$Frax Finance的全貌。

> ### $Frax Finance v3

$Frax v3 是即將推出的版本,將專注於 RWA,同時繼續利用 v2 中的 AMO,逐步將 $FRAX 轉變爲完全外部抵押,兼顧鏈上和鏈下-鏈上資產,多維去中心化穩定幣。其核心業務特點包括:

1. 完成外部抵押

2. RWA

3。 IORB 甲骨文

4。 frxGov 治理模塊

5. FraxBond (FXB) 債券

**✹** 完整的外部抵押

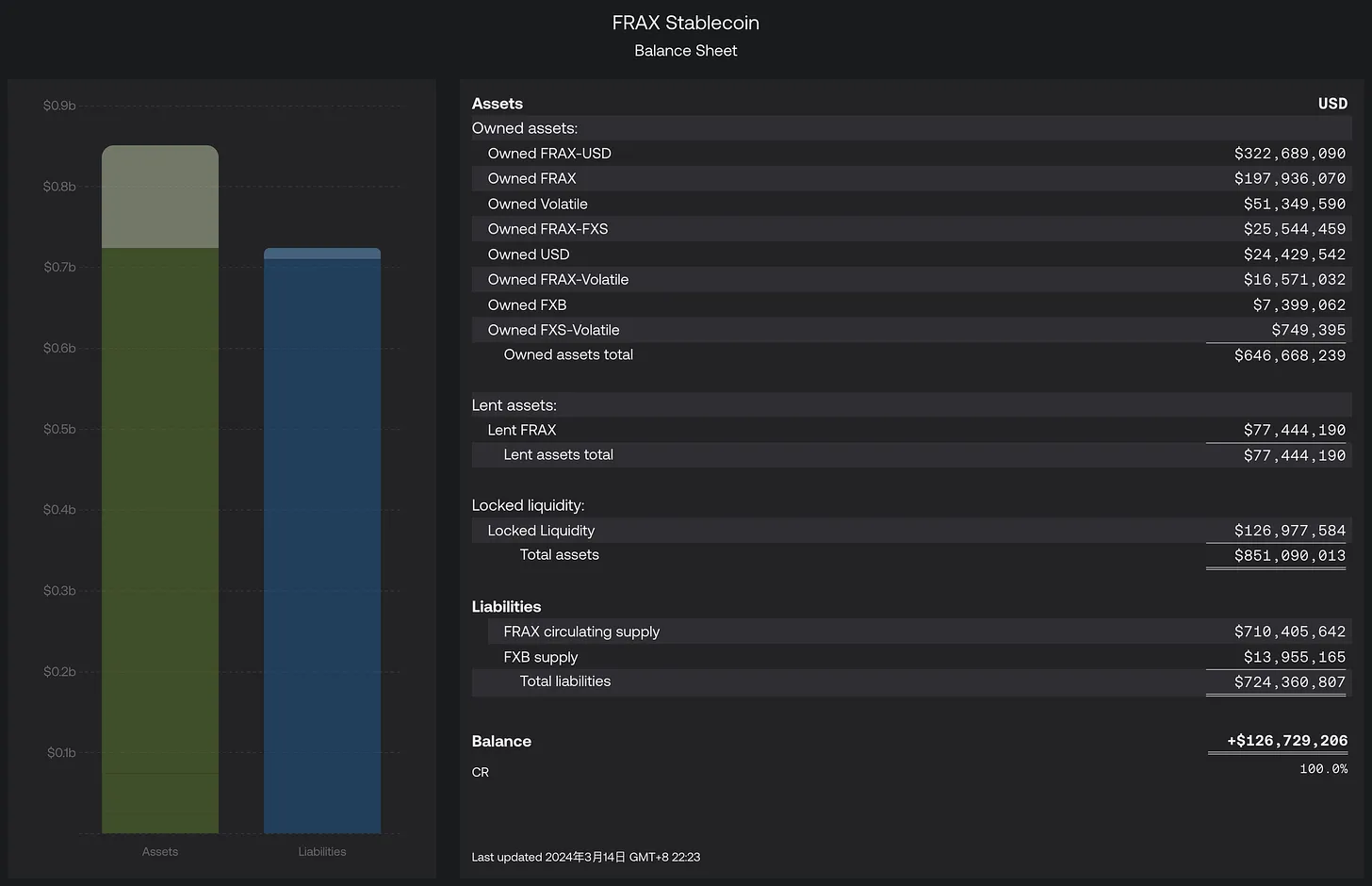

根據 $FRAX 資產負債表(截至 2023 年 10 月),當前版本的 $FRAX 的抵押比率爲 ( CR)爲91.85%。

CR =(自有資產+借出資產)/負債CR = (615,357,001+65,654,459) / 741,400,658 = 91.85%

> **📊 As截至 2024 年 3 月,$FRAX 的資產負債表顯示抵押率(CR)爲 100%,主要受到 $CRV 和 $CVX 等代幣升值以及累積收入的影響。**

從$Frax v3開始,協議將引入真實世界資產(RWA)來提高CR,直至達到或超過100%,最終實現$FRAX 100%的外部抵押。事實上,2023 年 2 月,社區提案 FIP188 叫停了 $FRAX 算法穩定幣的進程,並開始利用 AMO 和協議收入逐步提高抵押率(CR)。

FIP188 對 $Frax 來說是一個里程碑式的提案。從FIP188開始,$Frax將完全停止“分數算法”和“去抵押化”功能。該提案的要點概括如下:

1. $Frax 的初始版本包括“分數算法”,允許根據 $FRAX 的市場需求調整可變抵押比率。這有效地允許市場確定每 $FRAX 等於 1.00 美元所需的外部抵押品和 FXS 的組合。

2.終止“分數算法”的原因是,從市場角度來看,抵押品稍顯不足的成本遠遠超過其帶來的收益。市場對即使 1% 的抵押不足的擔憂也遠遠超過了獲得額外 10% 回報的需求。

3.隨着時間的推移,增長、資產增值和協議收入將使 CR 增加到 100%。應該指出的是,該提案並不依賴鑄造額外的 FXS 來實現 100% CR。

4。協議收入將被保留,爲增加 CR 提供資金,同時 FXS 回購將暫停。

$FRAX 資產負債表 2023.10.10" />

$FRAX 資產負債表 2023.10.10" />

**✹ RWA**

作爲 $Frax v3 中提高 CR >= 100% 的重要手段之一,即將推出的 frxGov 治理模塊將批准現實世界實體,以實現 AMO 控制的資產購買和持有現實世界資產,例如美國國債。< /p>

持有 $FRAX 的用戶可以將其存入指定的智能合約並接收 sFRAX,原理類似於 DAI 和 sDAI 的關係。我們來比較一下 sFRAX 和 sDAI 之間的差異:

- sDAI 能夠獲得略高於平均國債收益率(目前爲 5%,最高 8%)的回報的一個原因是,並非所有 DAI 持有者都將其存款存入DAI 納入 DSR 合約。 Maker 對真實世界資產 (RWA) 的投資回報只需分配給那些將 DAI 存入 DSR 的人即可賺取 sDAI,這實際上意味着一部分回報由將 DAI 存入 DSR 的人分享。

- sFRAX 也滿足這個條件,但 $Frax 在 v2 階段積累了大量的 Curve 和 Convex 代幣,獲得了顯着的投票權。因此,$Frax 可以在鏈上控制一定數量的 $CRV 和 $CVX 獎勵,這將提高 sFRAX 的整體收益率。此外,當一端回報不理想或風險增加時,無論是鏈上還是鏈下,用戶都可以迅速切換到另一端。

**✹ IORB** Oracle< /h4>

在 $FRAX v3 智能合約中,**銀行準備金同業拆借利率 (IORB)** 用於爲某些協議功能提供數據,例如 sFRAX 的股權收益率。

- 當 IORB 利率上升時,$Frax 協議的 AMO 策略將以國庫券、逆回購協議以及存放在支付 IORB 利率的美聯儲銀行的美元作爲大量抵押品。

- IORB 利率下降,AMO 策略將開始利用去中心化鏈上資產和 Fraxlend 中的抵押貸款來重新平衡 $FRAX 抵押品。

簡單來說,$FRAX v3 根據銀行同業拆借調整其投資策略銀行準備金提供利率(IORB),當鏈下收益率高時將資金發送至國庫券、政府債券等,當鏈上收益率高時將資金發送至 Fraxlend 等鏈上借貸平臺,確保收益最大化穩定幣穩定性。

**✹ frxGov** 治理模塊

$FRAX v3 將刪除多重簽名並通過 frxGov 智能合約模塊全面實施治理(veFXS)。這是 $Frax 邁向去中心化治理的重要一步。

**✹ FraxBond (FXB)**

sFRAX 和 FXB 都將政府債券收益率引入 $Frax,但它們的功能有所不同:

sFRAX 代表收益率曲線的零期部分,而 FXB 代表遠期部分。它們共同構成了一條鏈上複合穩定幣收益率曲線。

- 如果將 5000 萬個 $FRAX 質押爲 sFRAX,則大約可以將 5000 萬個 USDC(假設 CR 爲 100%)發送至鏈外。鏈下購買價值5000萬美元的短期政府債券。

- 如果將1億枚期限爲1年的FXB出售爲9500萬USDC,則意味着鏈下實體可以購買價值5000萬美元的1年期政府債券9500萬美元。

此外,FXB是可轉讓的ERC-20代幣,可以在二級市場建立流動性並自由流通,爲用戶提供不同期限、收益率、和風險水平。它還提供了用於構建創新投資組合結構的新組件。

> ### $Frax Finance v1

在 $Frax v1 中,分數算法穩定幣的概念被引入,這本質上意味着其供應的一部分是由外部抵押品(USDC)支持的,而其餘部分則沒有支持(通過算法由內部抵押品 FXS 支持)。

例如,在這樣的場景中,抵押率(CR)爲85%,每贖回$FRAX將爲用戶提供0.85美元的USDC和價值0.15美元的FXS。

$Frax v1 中,$FRAX 是使用 USDC 和 FXS 鑄造的。" />

$Frax v1 中,$FRAX 是使用 USDC 和 FXS 鑄造的。" />

在 v1 中,AMO 以最簡單的形式存在,稱爲分數算法。它的主要功能是根據市場情況調整鑄造 $FRAX 時的抵押率(CR)。最原始的設置是定期調整 AMO,例如每 1 小時調整一次。

最初,在$Frax v1 的第一個狀態,$FRAX 的鑄造 CR = 100%,意味着 1 $FRAX = 1 USDC,稱爲“整數階段”。隨後,AMO每隔一段時間,根據市場情況控制CR,過渡到“分數階段”。

- 如果$FRAX > 1,表明過度掛鉤,需要擴張,則CR 減少,以便用更少的抵押品鑄造更多的 $FRAX。

- 如果 $FRAX < 1,表明其錨定不足,則 CR 增加,以增強每個 $FRAX 的抵押品支持,從而恢復人們對 $FRAX 的信心。

雖然分數算法可以在新的 $FRAX 鑄幣過程中干預 CR 調整,但對整個系統 CR 的影響相對較慢。此外,$Frax v1 中引入了兩個功能,以促進與分數算法協調的動態 CR 變化,以實現協議所需的 CR:

去抵押和再抵押

1。再抵押:當分數算法提高系統的抵押比率時,必須通過向系統添加更多的 USDC 來增加實際的抵押比率。 $Frax 實施了一項激勵措施,任何人都可以將 USDC 添加到系統中並獲得更多 FXS 作爲回報;例如,用戶可以向系統添加價值 1 美元的 USDC,並收到價值 1.2 美元的 FXS。

2.去抵押(回購):當系統的抵押比例降低時,用戶可以從系統中將 FXS 兌換成等值的 USDC,FXS 隨後將被銷燬。回購過程中沒有激勵機制。

$Frax v1 推出時,正值算法穩定幣項目在 DeFi 市場佔據主導地位。與此同時,Basis Cash、Empty Set Dollar (ESD)等其他算法穩定幣項目也相繼上線。在當時的市場趨勢背景下,$Frax是算法最爲保守的穩定幣項目。然而,隨着市場狂熱的消退,只有 $Frax 倖存下來,並在隨後的 $Frax v2 版本中轉向提高抵押率並利用國庫資金。

> ### $Frax Finance v2

是最活躍的版本,停止了分數算法並引入了 AMO 進行財務管理。它逐漸用利潤填補了抵押率(CR)的缺口。此外,還推出了Fraxlend、frxETH等新業務,$Frax參與了Curve戰爭,成爲鏈上流動性治理的贏家。

v2版本的核心業務包括:

1. AMO

2。 Fraxlend

3。 Fraxswap

4. FPI($Frax 價格指數)

5。 frxETH

**✹ AMO(算法市場運營控制器)**

AMO 的功能類似於美聯儲,用於執行貨幣政策。 其機制允許其在預定義算法限制的約束下制定任何 $FRAX 貨幣政策,只要它不降低抵押比率並改變 $FRAX 價格。這意味着 AMO 控制器可以進行算法驅動的公開市場操作(因此得名),但它們不能簡單地憑空鑄造 $FRAX 來打破掛鉤。

目前,$Frax 運營着四個 AMO,其中Curve AMO擁有最大的資金池。除了 AMO 的運行之外,該協議還利用金庫中的閒置資產(主要是 USDC),並將其與一定數量的鑄造(算法控制)$FRAX 配對,將其部署到其他 DeFi 協議中:

1。最大限度地利用國庫資金,賺取額外收入。例如,如果金庫持有 100 萬枚 USDC,則 AMO 鑄造 100 萬枚 $FRAX,它們共同形成用於流動性挖礦的 USDC-FRAX LP,有效地爲總價值爲 200 萬的資金池產生流動性挖礦獎勵。

2.由於AMO內鑄造的$FRAX(受算法控制)的所有權屬於協議,可以根據AMO策略進行撤回和銷燬,而不會流到用戶手中,因此不會對$FRAX的掛鉤產生重大影響。

3.在不實際添加新抵押品的情況下增加 $FRAX 的市值。

以 Curve AMO 策略爲例:

- 去抵押化:閒置抵押品和 AMO 中新鑄造的 $FRAX存入 Curve 池中。

- 再抵押:最初,FRAX-USDC LP 代幣從池中提取,多餘的 $FRAX(之前由協議鑄造和控制)被銷燬,並返還 USDC 以增加抵押比率(CR)。

- 協議收入:累積交易費用、$CRV獎勵,並定期重新平衡礦池。 LP 代幣存入 Yearn、Stake DAO 和 Convex Finance 等平臺,以獲得額外收益。

> **讓我們分析一下 AMO 的關鍵“鑄造”能力。 **

> AMO“鑄幣”的核心策略可以概括爲:

> 當AMO需要從國庫資金中添加USDC到Curve Pool時,添加單獨大量的 USDC 會影響 USDC 在池中的比例,從而影響價格。因此,通過鑄造適量的 $FRAX 與 USDC 配對形成 LP,可以將資金以最小的滑點添加到池中,而 LP 由 AMO 持有和控制。

> 此外,還存在最大化“鑄造”的另一種情況:

>假設有預先鑄造的 $FRAX 供應,記爲 Y,市場對 $FRAX 跌破 1 美元的容忍度爲 X%。

> 如果將所有 Y 一次性出售到 TVL Z 和放大係數 A 的曲線池中,那麼對 $FRAX 價格的影響將小於 X%。這表明在公開市場上流通的額外鑄造的Y數量的$FRAX是可以接受的。

> 換句話說,由於Curve AMO可以在自己的Curve Pool中創建$FRAX+USDC LP並控制TVL,當$FRAX 下跌 X%,多餘的 $FRAX 可以通過 AMO 的再抵押操作提取並銷燬,以增加 CR 並使價格回到錨點。 AMO控制的LP越多,這種能力就越強。

>因此,在$FRAX下降X%之前,基於AMO對LP的控制,可以計算出一定數量的$FRAX,這是允許的立即出售到曲線池中,而不會造成足夠的價格影響來移動 CR。此金額是最大“鑄造量”。

> 例如,3.3 億個 TVL FRAX3Pool 可以支持至少 3920 萬美元的 $FRAX 賣單,而價格變化不超過 1 美分。如果 X = 1%,那麼至少 3920 萬個算法 $FRAX 可以在公開市場上“最大程度地鑄造”。

> 上述策略是一種極其強大的市場操作,它在數學上創建了算法的最小流通供應量。 $FRAX 沒有任何打破掛鉤的風險。

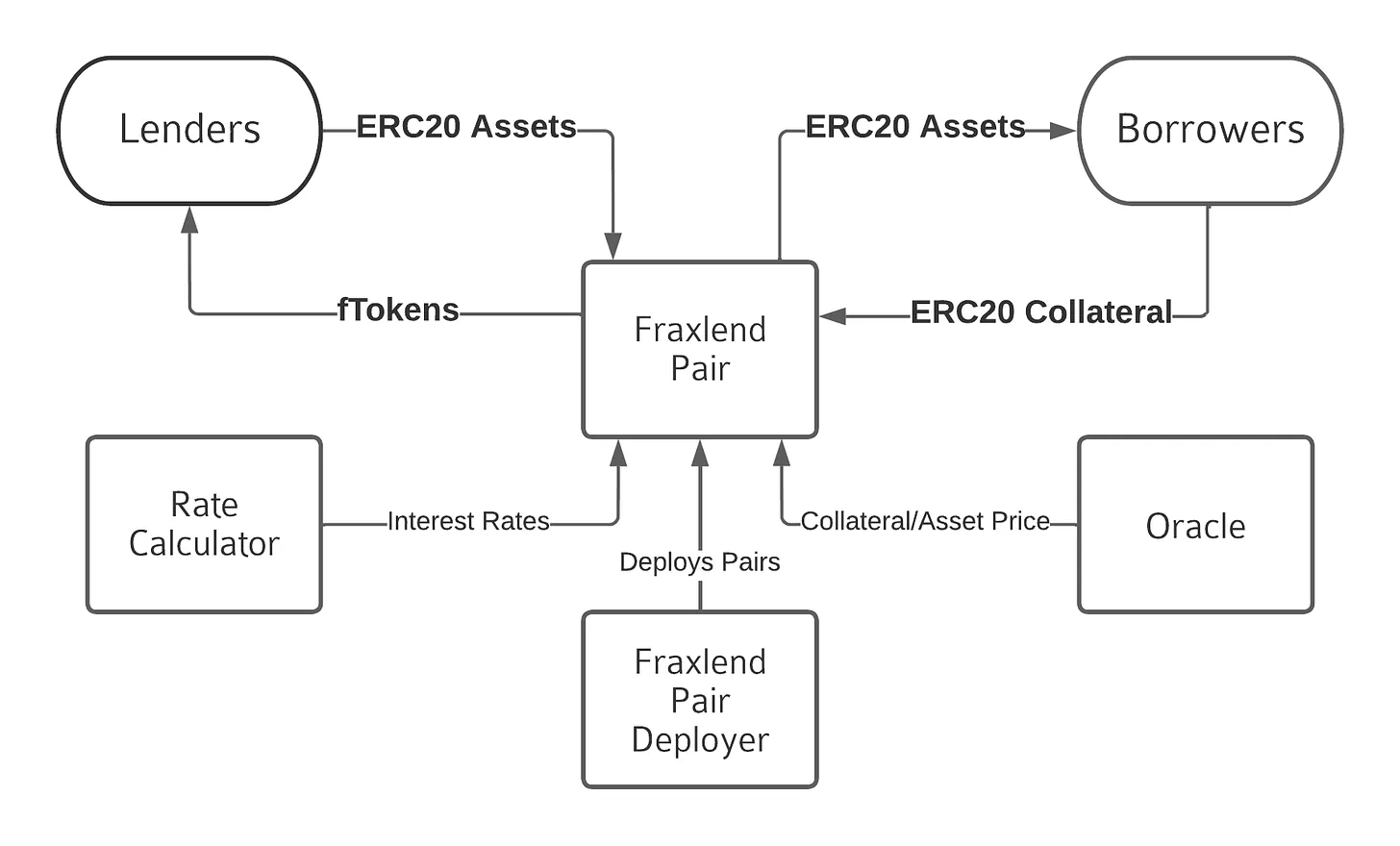

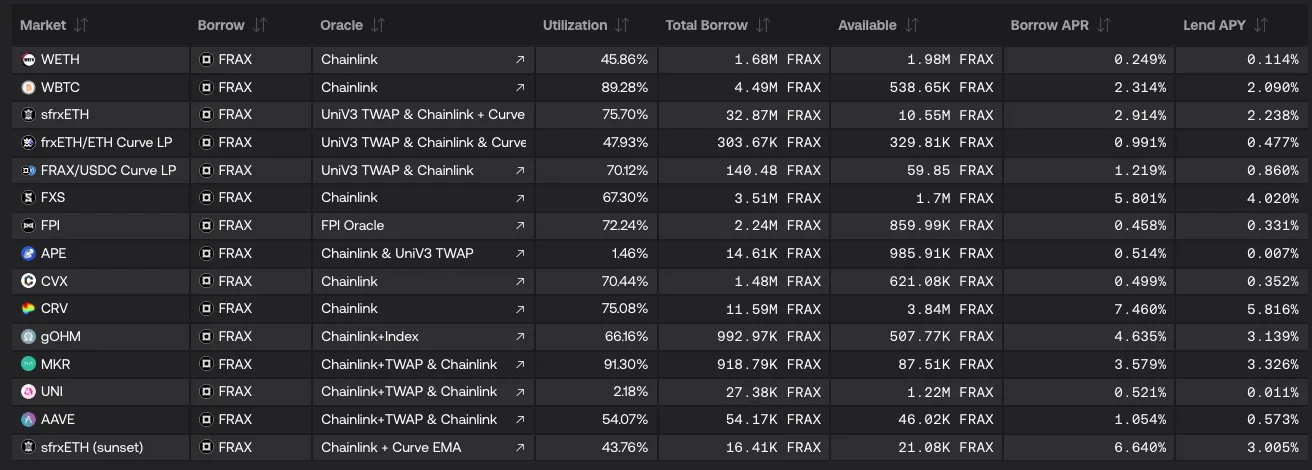

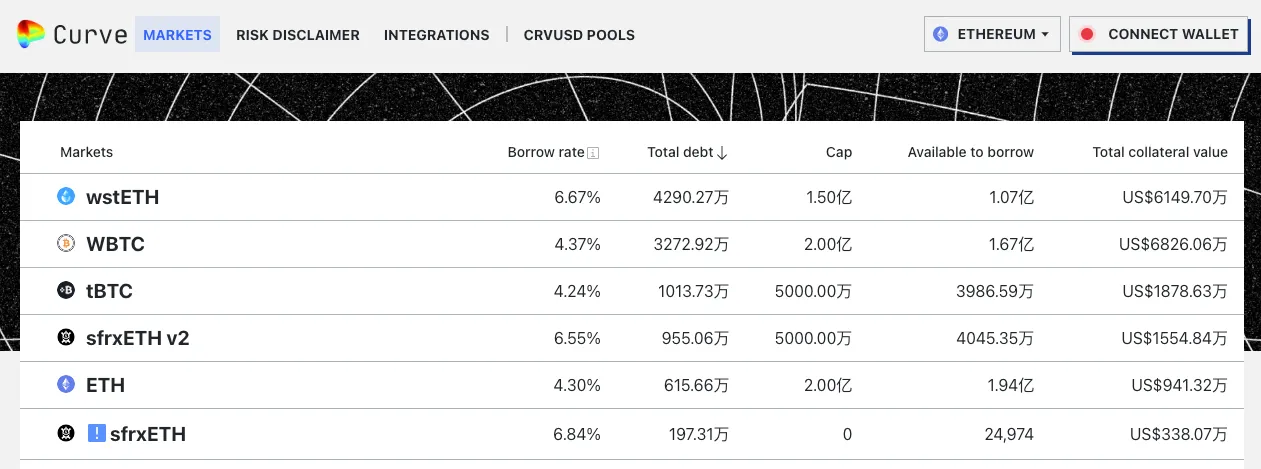

**✹ Fraxlend**

Fraxlend 是一個借貸平臺,提供 ERC-20 資產之間的借貸市場。與 Aave v2 的混合貸款池不同,Fraxlend 中的每個貸款對都是一個孤立的市場。當您選擇存入特定抵押品供借款人借款時,您完全承認並接受該抵押品的價值和風險。這種隔離池的設計有兩個特點:

1.任何與抵押品或不良貸款相關的問題僅限於個別貨幣對,不會影響其他貸款池。

2.抵押品無法借出。

1/ Fraxlend 機制特徵 - 利率模型

Fraxlend提供三種利率模型(實際使用第二和第三種):

1.線性利率

2.時間-加權浮動利率

3.浮動利率V2

與大多數借貸協議不同,Fraxlend 中的所有利率計算器都會根據市場動態自動調整,無需治理干預。 $Frax團隊認爲,讓市場決定利率比每次市場波動時提出治理建議更好(因爲這種方法速度較慢)。

線性利率:

當利用率當利率超過峯值利用率的臨界值時,利率上升曲線的斜率開始變陡,大多數借貸協議都使用這種基本的利率增長模型,以確保當從資金池中借入過多資金時,鼓勵儲戶通過提高利率來提示存款人和借款人還款。

時間加權浮動利率

時間加權浮動利率會隨着時間的推移調整當前利率。它由三個參數控制:

1. 利用率:根據資金的利用率調整費率。

2. 半衰期:決定費率調整的速度。簡單來說,當利用率高時,費率會以倍數增加,當利用率較低時,費率會降低。

3、目標利用率範圍:在此範圍內不會發生費率調整,因爲它被認爲是預期的市場價值。

在當前可用的利率計算器中,利率的半衰期設置爲 12 小時。如果利用率爲0%,則每半衰期利用率減半,減少50%。反之,如果利用率爲100%,則每半衰期利率翻倍,增加100%。

> 這個利率模型在涉及Curve的$CRV清算事件中發揮了關鍵作用創始人 Mich,以及影響 Curve 的 vyper 編譯器中的 0day 漏洞利用,導致 Mich 的 $CRV 鏈上借貸頭寸受到擠壓。隨着大量貸方提取資金,利用率飆升至近80%-100%。 Fraxlend的$CRV市場採用時間加權浮動利率模型,利用率接近100%時半衰期爲12小時。 $CRV 抵押借款的利率每 12 小時翻一番。這促使 Mich 首先償還 Fraxlend 的借款;否則,每 12 小時利率加倍就會導致 Mich 的首次清算。

下圖說明了當利率半衰期爲 4 小時且目標利用率範圍在 75% 至 85% 之間時利率如何變化。

< img src="https://sosovalue.s3.us-west-2.amazonaws.com/sosovalue/web3image/24/03/19/dcx6tmgryw5c.png" alt="" />

浮動利率V2

* 浮動利率V2結合了線性利率和時間加權浮動利率的概念。具體來說,它利用線性利率的線性函數來確定當前利率,但使用時間加權浮動利率的公式來調整拐點和最大利率。其特點是,利率將立即響應線性利率曲線上利用率的變化,同時使線性利率曲線的斜率適應長期市場狀況。

* 與時間加權浮動利率類似,Floating Rate V2採用半衰期和目標利用範圍等參數。當利用率較低時,拐點和最大速率將會降低。相反,如果利用率高,拐點和最大速率將會增加。

* 速率的減少/增加由利用率和半衰期決定。如果利用率爲 0%,則每個半衰期拐點率和最大率將降低 50%。如果利用率爲 100%,則每個半衰期它們將增加 100%。

2/ Fraxlend 機制的特點 - 動態債務重組

在典型的借貸市場中,當貸款-價值比 (LTV) 超過最大 LTV(通常爲 75%),清算人可以平倉借款人的頭寸。然而,在極端波動期間,清算人可能無法在 LTV 超過 100% 之前平掉不健康的頭寸。在這種情況下,可能會出現違約,而最後提取資金的人將遭受最大的損失,從而變成一場“懦夫遊戲”。“

在 Fraxlend 中,當違約發生時,損失會立即“社會化”,這意味着損失會分配給所有貸款人。這有助於維持市場流動性,確保貸款市場即使在違約後也不會立即枯竭

3/ Fraxlend AMO

Fraxlend AMO 允許將 $FRAX 鑄造到 Fraxlend 借貸市場,允許任何人通過支付利息來借用 $FRAX,而不是使用底層鑄造機制。

鑄造到貨幣市場的 $FRAX 不會進入流通,除非借款人通過貨幣市場超額抵押,所以這個 AMO 並不會直接降低抵押率(CR),而是有利於 $FRAX 規模的擴張,創造$FRAX進入流通的新途徑。

策略:

1.去抵押化——將$FRAX鑄造到貨幣市場。鑄造的$FRAX不會直接減少CR,因爲所有借入的$FRAX都是過度抵押。

2.重新抵押 - 從借貸市場撤回鑄造的 $FRAX。

3.協議收益 - 借款人產生的費用。

此外,因爲Fraxlend AMO 具有“鑄造”和“銷燬”的能力,它可以通過鑄造更多 $FRAX 來降低利率,或者通過銷燬 $FRAX 來提高利率。這種利率調整能力是一個強大的經濟槓杆,因爲它改變了所有借入 $FRAX 的借款人的成本。

理論上,如果 $Frax 願意並且有信心,它可以鑄造足夠的 $FRAX 穩定幣進入 Fraxlend,吸引用戶以低於市場上任何其他穩定幣的利率借出 $FRAX,從而創造最佳的借貸利率。此外,在必要時,它可以使用 Fraxlend AMO 來提高費率以響應市場需求。穩定幣項目通常很難控制其貸款利率。

✹ Fraxswap Fraxswap 利用時間加權平均做市商 (TWAMM) 進行長時間內無需信任的大額交易。它完全無需許可,其核心 AMM 基於 Uniswap V2。 TWAMM 在另一篇文章中詳細討論。

https://cmdefi.substack.com /p/twamm

✹ FPI($Frax 價格指數)

1/ 定義

FPI 是第一個與 FPI 掛鉤的抗通脹穩定幣由美國平均 CPI-U 定義的現實世界一籃子商品。 FPI 穩定幣旨在通過鏈上穩定機制保持其相對於 CPI 籃子中所有商品的價格恆定,從而維持其購買力。與 $FRAX 穩定幣類似,所有 FPI 資產和市場運營都在鏈上,並利用 AMO 合約。

FPI 使用美國聯邦政府 CPI-U 報告的 12 個月未調整通脹率。專用的 Chainlink 預言機在公開發佈後立即在鏈上提交此數據。然後,預言機報告的通貨膨脹率將應用於 FPI 穩定幣的贖回匯率。該贖回價格每秒在鏈上增長(或者在罕見的通貨緊縮情況下下降)。

2/ FPIS

FPIS 是系統的治理代幣,也有權協議中的鑄幣費用。任何超額收益都直接從金庫分配給 FPIS 持有者,類似於 FXS 結構。

當 FPI 產生的收入不足以維持因通貨膨脹而增加的支持時,可能會鑄造新的 FPIS 代幣並

3/ FPI 穩定機制:

FPI 使用與 $FRAX 穩定幣相同類型的 AMO,但其模型始終保持 100% 抵押比率(CR)。這意味着,爲了維持 100% 的抵押率,協議的資產負債表必須至少以 CPI 通脹率增長。因此,AMO策略合約的收益必須與CPI成正比,否則CR將低於100%。在 AMO 收益低於 CPI 率期間,TWAMM AMO 將出售 FPIS 代幣以換取 $FRAX 穩定幣,以確保 CR 保持在 100%。當 CR 恢復到 100% 時,FPIS TWAMM 將被移除。

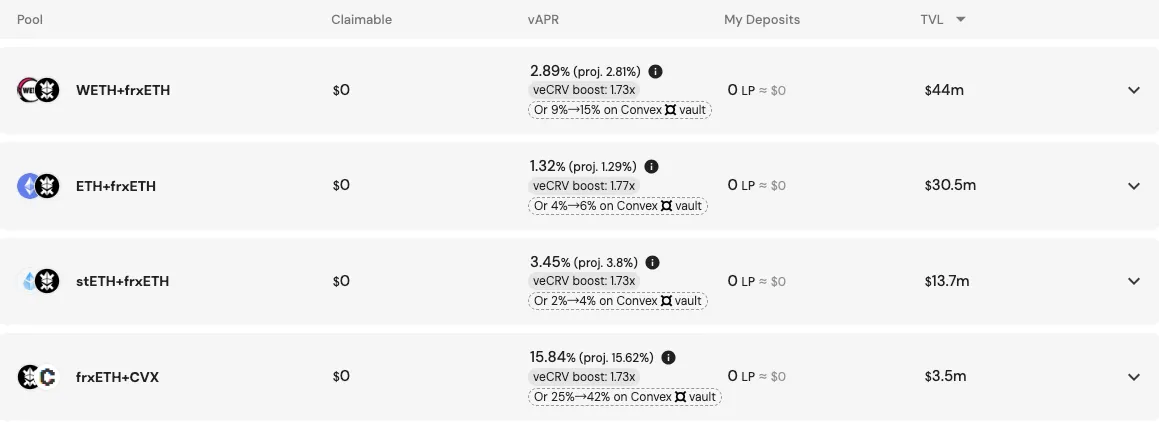

✹ frxETH - 以太坊質押衍生品:目前在 LSD 賽道中總體排名第四,$Frax ETH 的 TVL 爲 4.2764 億美元,市場規模佔比2.42%。但其收益率高達3.88%,在提供收益方面排名第一。 $Frax ETH之所以能夠提供高於市場平均水平的回報,還源於其對鏈上流動性治理資源的掌控。

在$Frax ETH中,主要有兩個組成部分:

- < li> frxETH($Frax Ether):這是一種與 ETH 掛鉤的以太坊穩定幣,其中 1 frxETH 始終代表 1 ETH。與 Lido 的 stETH 類似,單獨持有 frxETH 不會進行 rebase,持有者不會獲得以太坊質押獎勵。

- sfrxETH(質押 $Frax 以太幣):sfrxETH 是一個 ERC-4626 金庫,旨在積累 $Frax 的質押獎勵ETH 驗證器。 frxETH 持有者可以隨時將其代幣存入 sfrxETH 金庫,將其轉換爲 sfrxETH,從而使用戶能夠通過持有的 frxETH 獲得質押獎勵。 隨着時間的推移,隨着驗證者獲得質押獎勵,等量的 frxETH 被鑄造並添加到金庫中,從而允許用戶贖回比最初存入的更多的 frxETH。因此,理論上,sfrxETH對frxETH的匯率會隨着時間的推移不斷上漲。通過持有 sfrxETH,用戶可以按比例索取金庫中越來越多的 frxETH。這種機制與 Aave 的 aDAI 背後的原理類似。

> **$Frax ETH 如何將利率提高到市場平均水平之上?**

> $Frax ETH通過AMO利用其在市場上積累的$CRV和$CVX治理資源,將利率提高到高於市場平均水平。 $Frax 在 Curve 和 Convex 等平臺上構建了 frxETH Pool,允許 frxETH 在第三方流動性市場中獲得激勵,而無需發行自己的代幣 FXS。然後,所有以太坊質押獎勵都將定向到 sfrxETH。

> 讓我們假設,在存入 $Frax ETH 的 270,000 ETH 中,有 100,000 ETH 沒有作爲 sfrxETH 質押,而是與其他以太坊資產一起用於流動性池,例如Curve 和 Convex 等流動性市場上的 WETH 和 stETH。剩餘的 170,000 ETH 作爲 sfrxETH 質押。獲得的激勵如下:

> * 存入 Curve 和 Convex 等流動性池的 100,000 ETH 可獲得 $CRV 和 $CVX 激勵。

> * 質押爲 sfrxETH 的 170,000 ETH 可獲得以太坊整個270,000 ETH的質押獎勵。

>因此,$Frax ETH利用其鏈上流動性治理資源,爲frxETH引入外部激勵,從而提高整體收益,間接拉動LSD(sfrxETH)的市場利率.

$Frax Finance 治理的融資情況、通證分佈以及 veToken 通證經濟機制

$Frax Finance 治理的融資情況、通證分佈以及 veToken 通證經濟機制

> **融資情況**

$Frax Finance已於7月份進行了兩輪融資分別爲 2021 年 8 月和 2021 年 8 月。融資代幣佔總供應量的12%,但融資金額和估值並未披露。

$Frax Finance的投資者包括Parafi、Dragonfly、Mechanism、Galaxy Digital等知名投資公司以及 DeFi 領域的著名創始人,例如 Aave 的 Stani Kulechov、Compound 的 Robert Leshner、Synthetix 的 Kain Warwick 和 Bancor 的 Eyal Herzog。此外,投資還來自 Crypto.com 等中心化交易所 (CEX) 的背景,以及 Balaji Srinivasan(前 Coinbase 首席技術官和 A16Z 合夥人)等個人。

$Frax Finance Investors" />

$Frax Finance Investors" />

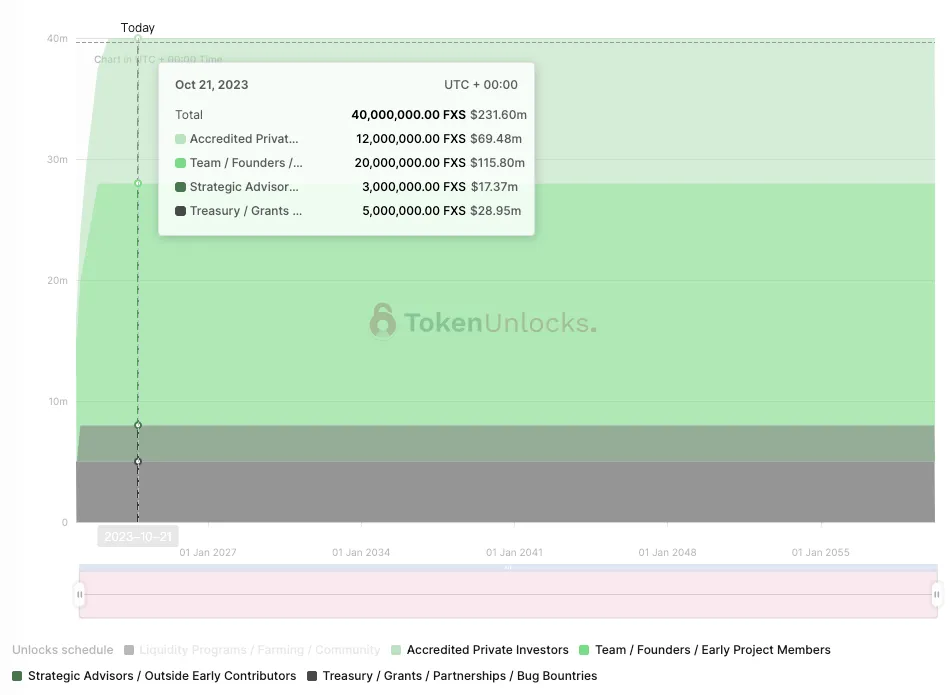

治理代幣的分配FXS($Frax 股份)如下:

60% 分配給流動性計劃/農業/社區 - 通過治理每 12 個月自然減半。

5% 分配給項目財務/贈款/合作伙伴/安全漏洞賞金 - 由團隊和社區決定。

20% 分配給團隊/創始人/早期項目成員 - 歸屬期超過 12 個月,鎖定期爲 6 個月。

3% 分配給戰略顧問/外部早期貢獻者 - 歸屬期超過 36 個月。

12% 分配給認可的私人投資者 - 2% 在啓動時解鎖,5% 在前 6 個月內歸屬,5% 在 1 年內歸屬,並有 6 個月的鎖定期。

目前,FXS總流通量爲1億枚,流通量爲7457萬枚。團隊、顧問和外部投資者完全解鎖,非流通部分完全由社區持有(流動性計劃/金庫)。

$Frax 支持的流動性池中的排放激勵。

$Frax 支持的流動性池中的排放激勵。

3/ 回購

< $Frax 協議的主要現金流分配機制是針對 veFXS 持有者的。 AMO、Fraxlend 貸款和 Fraxswap 費用產生的現金流通常用於從市場回購 FXS,然後將其作爲收益分配給 veFXS 質押者。但是,隨着 $Frax v2 和 v3 的戰略調整,協議將優先將 CR 提高到 100%。因此,回購可能會被暫停或限制。一旦CR達到100%,veFXS持有者將有機會獲得所有協議收入。

> ###數據分析

本節分析和總結了$Frax Finance目前的財務數據、資產負債表和實際抵押率。

> **實際抵押率分析**

我們有重組了 $Frax 的資產負債表(截至 2023 年 10 月 10 日)。協議持有的總資產爲 6.168 億美元,其中:

- 協議持有的 $FRAX 總額:4.501 億美元

- 美元及其他資產:1.667 億美元

此外,Fraxlend 中借出了 6560 萬美元的 $FRAX(超額抵押)。 $FRAX 的總發行規模(總流通量)爲 7.414 億美元,抵押率(CR)爲 92.05%。

CR= 資產 SUM / 總 $FRAX

如果均爲 $FRAX協議持有的資產端和負債端同時移除,抵押率的數值會下降,但抵押率缺口的絕對值不會發生明顯變化。目前該絕對值約爲 5897 萬美元。

從這裏,我們可以看到:

1. $Frax 通過 AMO 策略利用了 1.667 億美元的基礎資產,在不打破錨定的情況下數倍擴大了穩定幣的供應。 (如果按照傳統的1:1發行比例,$FRAX的流通供應量等於基礎資產的價值,即1.667億美元。)

2.爲了實現 100% 的 CR,該協議需要賺取 5890 萬美元的利潤才能進入金庫。

> 📊 2024 年 3 月,$FRAX 穩定幣的抵押率(CR)達到 100 %,從文章首次發表起大約需要 5-6 個月。這一增長是由 AMO、RWA 和 LSD 業務等各種來源的收入推動的。然而,主要貢獻因素是牛市,導致 $Frax 持有的資產價格上漲超過 100%,包括 $CRV、$CVX 和 FXS。

> ####投資觀點總結

總體而言,我們從 2023 年 10 月開始撰寫文章,當時抵押率 (CR) 約爲 92%。當時由於正處於熊市,除去$Frax持有的浮動資產的增加,我們估計至少需要一年的時間才能將CR提高到100%。然而,隨着牛市的到來,$Frax提前六個月實現了這一目標。但其抵押品中持有的浮動資產主要由鏈上治理資產(如$CRV、$CVX)組成,這將繼續成爲$Frax CR的波動因素。嚴格來說,$Frax 仍然是一種由這些資產部分抵押的混合穩定幣。

就業務潛力而言,真實世界資產(RWA)業務的增長支持了熊市中的協議流動性,而自動化市場運營( AMO)功能在牛市期間最有效。 Layer 2(L2)是提高$Frax整體項目估值上限的關鍵因素。

所以從投資角度來看,我們應該重點關注以下指標:

1. 所有 AMO 基金的利用率和盈利能力。

3. RWA 業務的增長。

4. Layer 2(L2)生態系統的發展進展。

$Frax已經構建了足夠大的全棧穩定幣系統。我們可以看到,Fraxswap 和 Fraxlend 除了在公開市場上推出之外,還在爲 $Frax Finance 本身服務。這與 MakerDAO 對 subDAO 的最終計劃類似:

- 相似之處在於 MakerDAO 和 $Frax 都計劃圍繞其核心(穩定幣)進行水平擴展,以構建全棧產品。

- 不同之處在於,MakerDAO 決定將這些功能外包給其他 subDAO,而 $Frax 則由 frxGov 統一管理。

優點是 $Frax 捕獲了幾乎所有的功能。符合DeFi市場的正確需求,目前具有前瞻性的機制設計。但很明顯,潛在的問題在於一個涵蓋穩定幣、交易系統、借貸系統、跨鏈系統、LSD、Layer 2 等的龐大系統。如此龐大的系統需要高效、穩健的治理模塊,風險也隨之而來。功能之間的隔離也至關重要。這考驗了未來協議功能和鏈上治理的穩定性。

> ### 風險警告

加密市場具有極高的風險,不存在風險。構成投資建議。本文爲獨立觀點,未受任何一方贊助。